据网狐了解到的消息,2月2日,昆仑万维发布公告称,旗下子公司西藏昆诺将以22.75亿元价格收购新余灿金所持有的闲徕互娱35%股权。收购完成后,西藏昆诺的持股比例将变为100%。相对应的闲徕互娱的估值将达65.36亿元。相较两年前20亿的估值,估值大幅增加226.8%。

此次收购案引发了众多昆仑万维股东在股吧的讨论,其中不少股东都表示看好昆仑万维收购闲徕剩余股权。

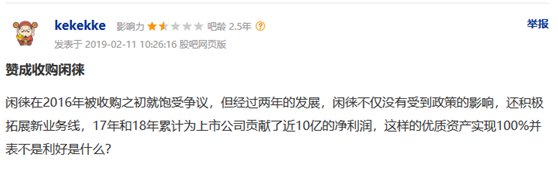

有旗帜鲜明赞成收购闲徕剩余股权的

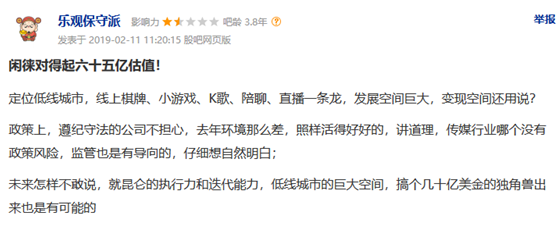

有从闲徕产品线和政策多方面阐述收购合理性的

有自称闲徕员工爆料营收数据的

而此次收购案同样也引起了监管部门的注意。据网狐了解,2月12日,创业板公司管理部就昆仑万维22.75亿元收购闲徕互娱剩余35%的股权发出问询函。以下为问询函全文:

关于对北京昆仑万维科技股份有限公司的问询函

创业板问询函【2019】第70号

北京昆仑万维科技股份有限公司董事会:

2019年2月1日,你公司披露公告称拟通过全资子公司西藏昆诺赢展创业投资有限责任公司(以下简称西藏昆诺)以22.75亿元现金受让新余灿金投资合伙企业(有限合伙)(以下简称新余灿金)所持你公司控股子公司北京闲徕互娱网络科技有限公司(以下简称闲徕互娱)35%股权,你公司实际控制人周亚辉持有新余灿金99.99%份额,本次交易构成关联交易。我部对此表示关注,请你公司认真核查后就以下事项作出书面说明并披露:

1.西藏昆诺2016年12月收购闲徕互娱51%股权时,闲徕互娱的整体作价为20亿元,本次交易的整体作价为65.36亿元,仅相隔两年时间,闲徕互娱估值大幅增加226.8%。请你公司:(1)补充披露本次交易的资产评估情况,包括评估假设、评估方法与具体过程,评估参数测算过程及选取依据,并分析说明交易定价的公允性;(2)对比闲徕互娱2017年以来历次增资、股权转让与本次交易的背景、原因、整体作价、定价依据等,详细说明本次交易作价的公允性;(3)结合闲徕互娱业绩预测与估值,同行业上市公司或近期可比并购交易的估值情况,新余灿金所持闲徕互娱股权的成本以及本次交易方案的具体安排等,核实说明是否存在向控股股东高溢价收购股权资产等利益输送情形;(4)结合上述问题,核实说明你公司分步收购闲徕互娱的原因及合理性,是否通过分步收购向控股股东输送利益。请保荐机构、评估师对上述问题发表独立核查意见。

2.本次交易中,股权转让方新余灿金承诺闲徕互娱2019年度至2021年度净利润分别不低于9.18亿元、10亿元、11亿元。闲徕互娱2017年度、2018年1-9月分别实现净利润9.32亿元、8.67亿元。请你公司:(1)结合闲徕互娱的历史业绩与本次交易的估值情况、闲徕互娱的行业地位与行业发展状况等核实说明承诺业绩的合理性与可实现性;(2)结合本次交易方案的具体约定、业绩承诺方的资金状况与计划安排等进一步说明业绩补偿的可实现性,以及就业绩补偿事项你公司拟采取的保障措施,是否有利于保护上市公司利益。

3.定期报告显示,截至2018年三季度末你公司持有货币资金11.52亿元。本次股权交易对价为22.75亿元,其中7.58亿元在付款条件满足下于交易协议签署后五个工作日内支付,7.58亿元在闲徕互娱工商变更登记完成后五个工作日内支付,剩余款项于2019年12月31日前支付。请你公司:(1)结合对价支付安排、可动用资金、营运资金需求、负债与信贷状况、未来资金使用计划等核实说明具体的资金来源,按约定支付对价款的可行性,是否将对你公司的生产经营、资金流动性等方面造成重大不利影响;(2)进一步说明如未能按约定期限支付对价款的影响与具体安排。

4.请补充披露本次交易的相关审计及资产评估报告。

请你公司就上述问题做出书面说明,并在2月15日前将有关说明材料报送我部。

其实从闲徕近两年的营收情况来看,其盈利能力是非常强的,2018年1-9月,闲徕互娱总营收12.29亿元,净利润为8.67亿元。这是个非常恐怖的数字。要知道,根据2018年前三季度财报数据,A股上市的3556家上市公司中,2018年前三季度净利润超过10亿元的公司仅288家。换句话说,闲徕互娱的盈利能力差不多跑赢了A股90%以上的上市公司。无疑是非常优秀的标的。不过,相较两年前20亿的估值,此次估值大幅增加226.8%,引发监管问询也无可厚非。接下来,就看昆仑如何回应监管的问询了。网狐将持续关注后续事态发展。网狐科技致力于棋牌游戏开发14年,拥有大量棋牌游戏开发运营经验和大批成功案例。

想开发一款迅速独具特色的地方棋牌,欢迎咨询热线电话:400-000-7043

长按二维码咨询更多地方棋牌问题

游戏产品

PRODUCTS

售后服务

SERVICE

技术支持

TECHNOLOGY

运营指导

OPERATING

游戏定制

游戏联运